云南省图书馆机构用户,欢迎您!

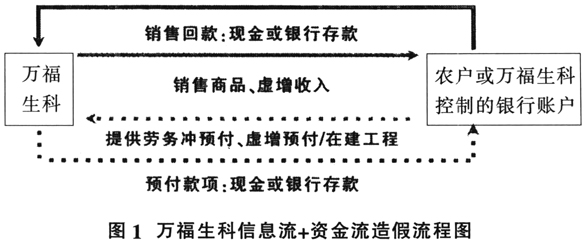

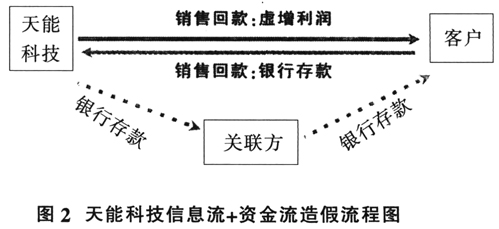

(二)关联方交易非关联化 关联交易向来是一柄双刃剑,它可以节约交易成本和经营风险,有利于实现公司集团利润的最大化,比如利用集团内子公司之间的税率差进行合理避税;但很多情况下却成为上市公司利润操纵或大股东掏空公司的主要手段。2001年底,财政部颁布的《关联方之间出售资产等有关会计处理问题暂行规定》在一定程度上遏止了不公允关联交易。但随之而来的是关联交易非关联化,即将实质上是关联方间的交易转化为非关联交易,从而达到粉饰报表的目的。这四起IPO舞弊案也无一不是在与隐匿的关联方进行关联交易,虚增业绩,如图2所示,天能科技通过关联方即利用注册的一系列空壳公司将资金打给客户,再由客户以销售回款的方式打回天能科技;图1中,万福生科控制的银行账户就是其隐藏的关联方,稽查组负责人回忆道:“有些农户根本都不知道万福生科为他们开立了银行账户,而另一些甚至根本不是粮食经纪人,而是万福生科公司的职工、或是职工远房亲戚等。”新大地更是有意隐瞒了3家关联方作为连续三年贡献最为突出的核心客户。当然,绿大地也不例外,“在绿大地多家上下游公司中,大部分为关联公司,多为何学葵身边人所注册。” 不难发现,关联方关系越来越隐瞒、越来越难于识别。上述形形色色的关联方中只有少数可以通过其经营者与IPO公司高管之间的关系加以认定,如新大地的曼陀神露、鸿达装饰和梅州绿康。大部分关联方则是利用员工入职时上交的身份证注册成立的公司。例如,天能科技利用新员工身份证注册的多家空壳公司中,“有一家公司的董事长就是天能科技实际控制人秦海滨的前司机,而这位司机本人对这个董事长头衔却毫不知情。” (三)民营企业 这四家IPO舞弊公司无一例外均是民营企业,其中绿大地在中小板欺诈上市,万福生科在创业板欺诈上市,其他两家因欺诈被及时发现而被迫退出IPO。 (四)舞弊均涉及高危行业 天能科技所在的光伏行业近年来形势不乐观,且与客户签订的是工程类合同,如亮化工程或照明工程,这些合同数量较少,但单个合同金额较大,是业绩的主要来源,且工程合同的收入确认方法可调节,使其可以较方便地通过提前取得三个工程的验收报告而确认收入、粉饰业绩。 除天能科技外,其他三例IPO舞弊案均发生在另一个舞弊高危行业——农业。农业企业有两个交易特征:一是交易对手以自然人或个体工商户为主,相对于法人,个人身份难以核实,个人的实际经营情况也无法查询;二是交易通常无正规发票,且较多地采用无痕迹的现金结算,从而几乎没有外部证据来保障交易的真实性。再加上农业企业的存货数量难以盘点、存货或固定资产价格因等级不同也难于确定,使其容易将虚增的利润隐藏在存货或固定资产中。

(二)关联方交易非关联化 关联交易向来是一柄双刃剑,它可以节约交易成本和经营风险,有利于实现公司集团利润的最大化,比如利用集团内子公司之间的税率差进行合理避税;但很多情况下却成为上市公司利润操纵或大股东掏空公司的主要手段。2001年底,财政部颁布的《关联方之间出售资产等有关会计处理问题暂行规定》在一定程度上遏止了不公允关联交易。但随之而来的是关联交易非关联化,即将实质上是关联方间的交易转化为非关联交易,从而达到粉饰报表的目的。这四起IPO舞弊案也无一不是在与隐匿的关联方进行关联交易,虚增业绩,如图2所示,天能科技通过关联方即利用注册的一系列空壳公司将资金打给客户,再由客户以销售回款的方式打回天能科技;图1中,万福生科控制的银行账户就是其隐藏的关联方,稽查组负责人回忆道:“有些农户根本都不知道万福生科为他们开立了银行账户,而另一些甚至根本不是粮食经纪人,而是万福生科公司的职工、或是职工远房亲戚等。”新大地更是有意隐瞒了3家关联方作为连续三年贡献最为突出的核心客户。当然,绿大地也不例外,“在绿大地多家上下游公司中,大部分为关联公司,多为何学葵身边人所注册。” 不难发现,关联方关系越来越隐瞒、越来越难于识别。上述形形色色的关联方中只有少数可以通过其经营者与IPO公司高管之间的关系加以认定,如新大地的曼陀神露、鸿达装饰和梅州绿康。大部分关联方则是利用员工入职时上交的身份证注册成立的公司。例如,天能科技利用新员工身份证注册的多家空壳公司中,“有一家公司的董事长就是天能科技实际控制人秦海滨的前司机,而这位司机本人对这个董事长头衔却毫不知情。” (三)民营企业 这四家IPO舞弊公司无一例外均是民营企业,其中绿大地在中小板欺诈上市,万福生科在创业板欺诈上市,其他两家因欺诈被及时发现而被迫退出IPO。 (四)舞弊均涉及高危行业 天能科技所在的光伏行业近年来形势不乐观,且与客户签订的是工程类合同,如亮化工程或照明工程,这些合同数量较少,但单个合同金额较大,是业绩的主要来源,且工程合同的收入确认方法可调节,使其可以较方便地通过提前取得三个工程的验收报告而确认收入、粉饰业绩。 除天能科技外,其他三例IPO舞弊案均发生在另一个舞弊高危行业——农业。农业企业有两个交易特征:一是交易对手以自然人或个体工商户为主,相对于法人,个人身份难以核实,个人的实际经营情况也无法查询;二是交易通常无正规发票,且较多地采用无痕迹的现金结算,从而几乎没有外部证据来保障交易的真实性。再加上农业企业的存货数量难以盘点、存货或固定资产价格因等级不同也难于确定,使其容易将虚增的利润隐藏在存货或固定资产中。