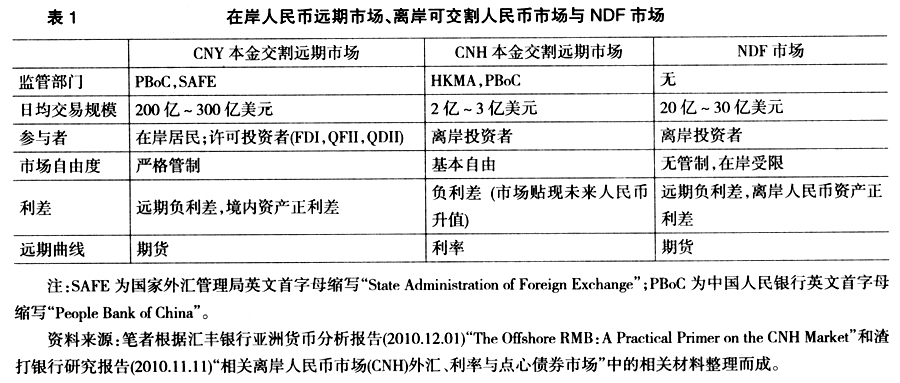

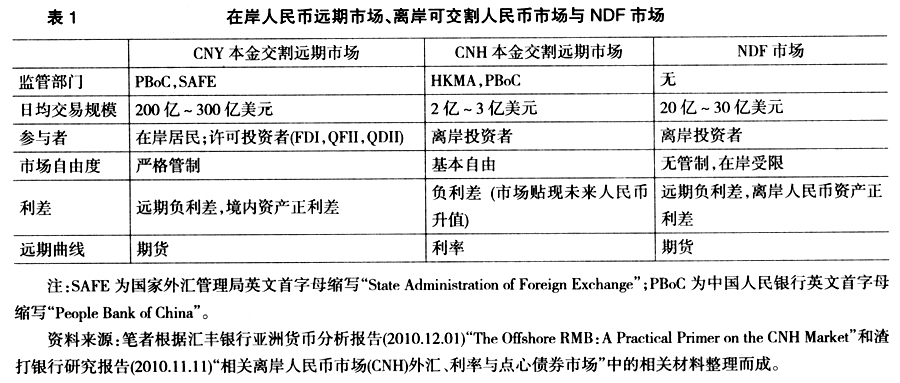

中图分类号:F831.5 文献标识码:A 文章编号:1007-6964[2011]09-110530-0311 一、引言 目前,国际主要储备货币都拥有相对庞大的离岸金融市场,“非居民”通过离岸市场将资金的货币风险与国家风险相分离,利用离岸市场高效畅通的国际金融渠道实现资金的全球优化配置。对于致力于推进本币国际化的新兴市场国家来说,离岸金融市场的建设与发展可以使其在保持一定程度的资本管制的条件下提高国外进出口商及投资者对其货币的接受和认可程度。 2008年全球金融危机的爆发,尤其是美联储采取的救市措施及量化宽松的货币政策所导致的一系列风险,使中国货币当局意识到本币国际化的必要性及其潜在利益。自2009年起,中国政府和香港金融管理局紧锣密鼓地相继出台了一系列政策措施,积极推进香港人民币离岸市场建设。2010年8月16日中华人民银行发布公告,允许合格境外金融机构以人民币投资国内银行间债券市场,这意味着香港人民币离岸市场(the offshore CNY market in Hong Kong,CNH,下同)正式诞生。中国货币当局建设和发展人民币离岸金融市场的动机显而易见:一是减缓以美元为主的外汇储备增长速度,减少由此产生的美元贬值风险;二是获得对外债权以本币标价所带来的好处;三是向外输出境内过剩的人民币流动性,缓解国内通胀压力;四是利用以离岸人民币计价和结算的国际交易活动扩大人民币的影响范围、提高人民币的国际地位,为推进人民币国际化创造有利条件。 伦敦美元离岸市场和新加坡亚洲美元离岸市场的发展经验证明①,本币是否可自由兑换并非发展离岸金融中心的前提条件。因此,虽然目前人民币尚未实现资本项目下的可自由兑换,但却并不影响其在离岸市场中的使用。不过,CNH区别于其他货币离岸市场的显著特征在于,一方面,香港在已实现本币(港元)的可自由兑换后,发展以未实现自由兑换货币(人民币)为计价货币的离岸金融业务,这种情况不同于伦敦、纽约、新加坡,也有别于东京;另一方面,香港作为中国的特别行政区,与中国政府之间具有特殊的政治沟通与经济交流渠道或方式,针对CNH发展过程中可能出现的各种问题或风险有条件进行更为充分的合作与应对。CNH在未来发展中可能面临哪些风险以及如何防范是本文试图重点研究的问题。 二、CNH的发展现状 1.CNH市场流动性的形成 (1)人民币跨境贸易结算 截至2011年4月,人民币跨境贸易结算额为10 481亿元,是2009年底的280倍。在此期间,通过香港结算的人民币跨境贸易额为8160亿元,占人民币跨境贸易总额的77.6%②。由于中国在东亚地区所扮演的“最终市场提供者”的角色和地位有利于人民币通过经常项目流入东亚各经济体,因此人民币跨境贸易结算规模的扩大具有广阔的前景。高盛预测,到2015年底,内地与香港之间的贸易将实现全面人民币结算,而中国对外贸易总额中以人民币结算的比例也将达到70%③。如果这一预测是准确的,那么除美国外,世界上没有第二个国家的本币贸易结算比例超过这个数字。此外,在开展人民币跨境贸易结算期间,香港的人民币存款及其占当地总存款的比重也随之攀升,这在很大程度上得力于人民币跨境贸易结算。 (2)境外投资人民币结算 境外投资人民币结算工作于2011年1月13日启动,截至5月19日,中国境外投资人民币结算总额为人民币190亿元④。虽然目前还没有直接公开的数据可以用来说明其对CNH市场流动性的影响与作用,但鉴于2010年中国700亿美元的对外直接投资中约70%都投入到香港等新兴市场,境外投资人民币结算的前景非常广阔,其试点的展开将大幅增加离岸人民币的流动性⑤。 2.香港人民币离岸债券市场 香港人民币离岸债券市场(以下称CNH债券市场)自2010年下半年开始,规模迅速扩张,市场参与主体日益多元化,虽然参与者仍以基金与银行为主,但保险与零售部门的比例在不断提高。截至2011年1月28日,CNH债券市场共拥有28个发行商,日均交易额达5亿元⑥,市场规模817.5亿元(约合123.18亿美元),达到在岸债券市场规模的0.4%左右,为同期香港人民币存款规模的22%⑦。 3.香港人民币金融衍生市场 由于中国资本管制的存在以及现阶段对离岸人民币兑换与交易的限制,目前有3个外汇远期市场与离岸金融衍生市场的发展密切相关。它们分别是:在岸人民币本金交割远期市场(以下简称CNY远期市场)、离岸人民币本金交割远期市场(以下简称CNH远期市场)以及先于CNH市场存在的另一个意义上的离岸远期市场——离岸人民币无本金交割远期市场(以下简称NDF市场)。表1对比了这3个市场中的关键要素。