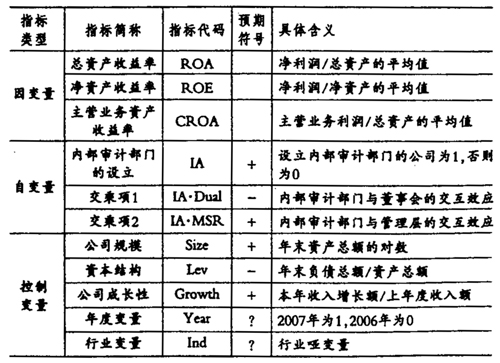

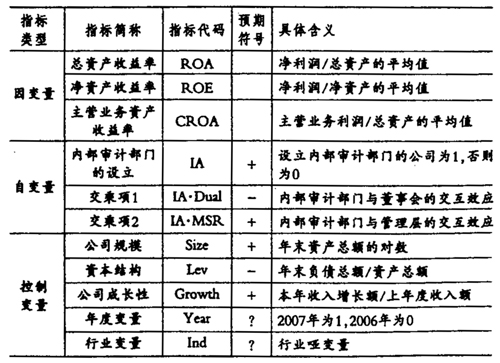

一、研究假设 Campbell等(2006)认为,过去多数组织只关注内部审计对内部控制有效性和公司财务状况进行独立评价的作用,但是萨班斯法案的颁布给内部审计提供了为组织创造更大价值的契机。耿建新等(2006)利用沪市2001~2004年IPO公司的招股说明书数据,检验内部审计部门设立的效果,认为我国上市公司设立内部审计部门对改善公司治理具有一定的效果。刘国常和郭慧(2008)利用我国中小企业板上市公司公布的2006年度报告数据考察内部审计的实施效果,结果发现:内部审计功能的发挥对公司绩效具有正面影响。 基于以上分析,本文提出假设1: 与未设立内部审计部门的公司相比,设立内部审计部门的公司绩效更好。 公司治理机制之间以一种复杂的方式相互关联(谷祺和于东智,2001)。在分析内部审计与公司绩效的关系时,我们需要考虑内部审计与其他治理主体的互动关系对公司绩效的影响。公司治理是提升企业价值的坚实基础和制度保障,而董事会制度是公司治理结构的核心,企业经营成败往往与董事会结构与运作效率直接相关。 董事作为股东及其他利益相关者的受托人,其独立性是保证公司高效、透明运作的基础。董事长与总经理这两个职务是否分离反映了公司董事会的独立性和执行层自由创新的空间大小。在国内的公司治理问题的众多规范论述中,董事长与总经理的两职合一往往被认为是阻碍公司绩效提高的一个重要因素,证监会也把总经理与董事长由不同的人员担任作为完善公司治理结构的一个重要措施。当公司存在两职合一的情况时,董事会中内部人控制程度较高,这容易助长经理人损害公司利益的动机和行为。在这种情况下,经理人出于对自身利益的考虑,会抑制内部审计行使监督职能,限制内部审计的职责范围,继而也就减弱了内部审计深入公司各个经营环节开展活动来识别薄弱环节、发现问题和提出解决建议的能力,不利于内部审计治理效应的发挥。 基于以上分析,本文提出假设2: 在设立内部审计部门的公司,当董事长和总经理两职合一时,不利于内部审计部门和董事会之间的互动,可能会降低公司绩效。 在公司内部,内部审计部门和管理层的联系最为频繁。管理者对内部审计的重视程度以及接纳程度直接影响内部审计的作用发挥(Van Gansberghe,2005)。从理论上说,管理层激励能有效防止公司价值的偏离,通过管理层持股可以平衡管理者与股东之间的利益,降低激励不相容程度,促使管理者以企业价值最大化为目标来更好地履行受托责任。根据利益趋同假说,公司绩效将随着经营者所持股份的增加而上升。许多学者的研究都证明了这一点。 因此,当管理层持有公司一定比例的股份时,在利益驱动效应下,其会充分利用内部审计的工作,扩展内部审计的服务领域。Sarens和Beelde(2006)的实证研究就发现,当内部审计得到管理层的大力支持和积极协作时,咨询导向活动的比例较大。在这种情况下,内部审计部门的积极性得到充分调动,其会协助管理人员更有效地管理和控制企业的各项活动,合理有效地使用资源,改善风险管理和完善、监督内部控制制度的制定、执行,帮助和促进管理层全面有效地履行受托责任,提高公司的经济效益,从而体现内部审计的建设性作用,使内部审计的价值增值效应得以彰显。 基于以上分析,本文提出假设3: 在设立内部审计部门的公司,管理层持股比例的提高有利于内部审计部门和管理层之间的互动,从而可能提升公司绩效。 二、研究设计 1.数据来源及样本选取。本文使用的数据来源于两个方面:一是CSMAR数据库;二是根据上市公司在巨潮资讯网公开披露的年度报告手工收集、整理而成。 由于监管机构从2006年开始加大对上市公司内部控制及内部审计的监管力度,上市公司也从2006年开始在年报中对内部审计相关信息进行披露,因此本文选取的是2006年和2007年两年的数据。经过手工收集得到2006~2007年设立和未设立内部审计部门的上市公司样本1882家,剔除所在行业的公司总数不足10个的样本公司(主要是考虑到行业哑变量设置的需要)、被ST和数据不全的样本公司后,最终得到样本1645个。 2.模型变量的选取。 (1)因变量——公司绩效的度量。公司绩效指标包括以市场价值为基础和以账面价值为基础的两类业绩评价指标。目前,国内学者使用较多的是总资产收益率(ROA)和净资产收益率(ROE)指标。以陈小悦和徐小东(2001)为代表的研究指出,由于ROE是证监会对上市公司进行首次公开发行、配股和特别处理的考核指标,运用这一指标存在较大的盈余操纵空间,而主营业务资产收益率(CROA)指标与ROE相比具有一定的不可操控性,能够在一定程度上缩小企业盈余管理的空间,因此为了排除运用单一指标进行实证研究可能产生的偏差,本文选择了ROA、ROE和CROA三个指标。 表1 变量指标表

(2)自变量的设定。①内部审计部门的设立,设立内部审计部门的公司取值为1,否则为0。②交乘项1,代表内部审计部门和董事会的互动效应。本文以是否设立内部审计部门和是否两职合一这两个哑变量的乘积来表示,重点考察在设立内部审计部门的公司存在两职合一的情况时,是否不利于内部审计部门和董事会之间的互动,从而降低公司绩效。③交乘项2,代表内部审计部门和管理层的互动效应。本文以内部审计部门设立的哑变量和高管持股比例这两个变量的乘积来表示,重点考察在设立内部审计部门的公司,高管持股比例的提高是否有助于内部审计部门和管理层的互动,从而提高公司绩效。

(2)自变量的设定。①内部审计部门的设立,设立内部审计部门的公司取值为1,否则为0。②交乘项1,代表内部审计部门和董事会的互动效应。本文以是否设立内部审计部门和是否两职合一这两个哑变量的乘积来表示,重点考察在设立内部审计部门的公司存在两职合一的情况时,是否不利于内部审计部门和董事会之间的互动,从而降低公司绩效。③交乘项2,代表内部审计部门和管理层的互动效应。本文以内部审计部门设立的哑变量和高管持股比例这两个变量的乘积来表示,重点考察在设立内部审计部门的公司,高管持股比例的提高是否有助于内部审计部门和管理层的互动,从而提高公司绩效。

(2)自变量的设定。①内部审计部门的设立,设立内部审计部门的公司取值为1,否则为0。②交乘项1,代表内部审计部门和董事会的互动效应。本文以是否设立内部审计部门和是否两职合一这两个哑变量的乘积来表示,重点考察在设立内部审计部门的公司存在两职合一的情况时,是否不利于内部审计部门和董事会之间的互动,从而降低公司绩效。③交乘项2,代表内部审计部门和管理层的互动效应。本文以内部审计部门设立的哑变量和高管持股比例这两个变量的乘积来表示,重点考察在设立内部审计部门的公司,高管持股比例的提高是否有助于内部审计部门和管理层的互动,从而提高公司绩效。