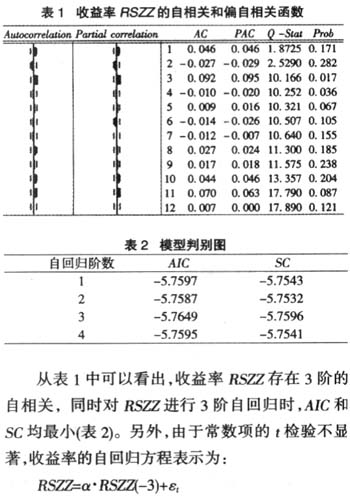

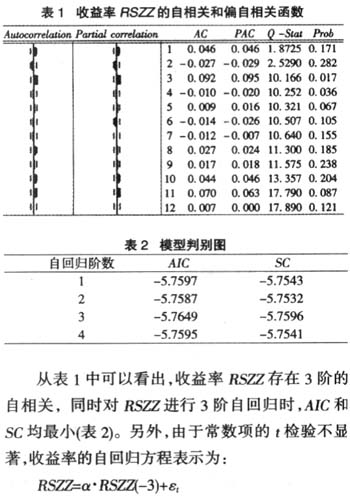

中图分类号:F830.91文献标识码:A文章编号:1006-1398(2007)02-0032-06 一 我国的中小企业板块 经国务院批准,中国证监会于2004年5月17日正式发出批复,同意深圳证券交易所在主板市场内设立中小企业板块,并于5月27日在深圳交易所启动,结束了深圳交易所于2000年11月起长达将近4年的停发新股的历史。深交所中小企业板块的设立为我国的中小企业提供了通过资本市场进行融资的途径,对促进民营经济和整体经济加快发展有着重要的意义。中小企业板块是中国分步推行创业板市场建设的第一步,为建立“中国的纳斯达克”奠定了基础。然而,目前我国的中小企业板离真正的创业板块还有相当的距离,实际上仅是主板市场的延伸。中小企业板块的总体设计,可以概括为“两个不变”和“四个独立”,即在现行法律法规不变、发行上市标准不变(除了流通盘小于等于3000万股外)的前提下,在深圳证券交易所主板市场中设立的一个运行独立、监察独立、代码独立、指数独立的板块。它只不过是深交所的一个附属板块,完全附属于主板。 在国外发达国家,创业板市场与主板市场是相互独立的,构成了多层次的资本市场体系,为投资者提供了更为全面的投资选择,提高了资本市场的运作效率。而在我国中小企业板与主板市场不独立的情况下,中小企业板与主板市场之间的关系将影响到我国资本市场的完善性、有效性和稳定性。 由于中小企业板支持的是成长型中小企业和创业型中小企业,中小企业的经营风险一般较大,所以目前流行的观点普遍认为中小企业板的风险比主板市场的大。而目前我国的中小企业板与主板处在同一交易系统下,二者在市场上的界限混淆不清,不同风格的投资者在同一市场中操作,这样的结构设置会使得中小企业板的风险容易波及到主板。 国内一些学者对境外创业板市场与主板市场价格指数长期关系进行了研究。俞世典等通过Johansen检验得出道琼斯指数与纳斯达克指数之间没有协整关系的结论;[1] 程细玉、陈余芳对道琼斯指数与纳斯达克指数进行分整分析,发现两者之间不存在线性协整;[2] 周少甫、潘娜对香港创业板指数和恒生指数进行研究,发现在短期内主板市场的行情走势会影响创业板市场的行情走势,但创业板市场的波动对主板市场的影响不大。[3] 在创业板市场与主板市场价格波动之间没有长期均衡关系时,创业板的设立有助于建立多层次的资本市场体系,提高资本运作效率,同时为主板市场储备上市资源,形成功能上的互补,这对于对抗风险、保持资本市场的稳定性将会很有帮助,而并不会引起主板市场的巨幅波动。而目前,对我国中小企业板块与主板市场价格指数的长期均衡关系,理论界还未从实证上给予分析。 到底中小企业板的上市是否会加大主板市场的风险?中小企业板块的价格波动与主板市场股票的价格波动在长期上有什么关系?本文通过中小企业板上市两年多来的运行状况,分别对中小企业板上市对主板市场股票指数收益率波动性的影响及中小企业板与主板两个板块价格之间的长期协整关系进行了实证分析,回答了上面的问题。 二 中小企业板上市对主板市场波动性的影响 美国经济学家Robert F.Engle于1982年提出了自回归条件异方差模型(Auto-Regressive Conditional Heteroskedasticity Model,简称ARCH模型),1986年Bollerslev在Engle基础上对异方差的表现形式进行了直接的线性扩展,形成了应用更加广泛的GARCH模型。本文将利用GARCH模型分析中小企业板上市前后主板市场股票指数收益率波动性的差异,用以说明中小企业板上市是否会加大主板市场的风险。 (一)数据选取 由于中小企业板块是在深圳交易所主板市场内上市的,本文采用深证综合指数(SZZ)作为研究对象。指数日收益率(RSZZ)的计算采用对数日收盘指数之差,计算公式为: RSZZ=lnSZZ-lnSZZ(-1) 中小企业板正式启动是在2004年5月27日。本文采用从2003年1月2日到2006年9月20日的深证综合指数的日收盘数据,共计899个,收益率日数据为898个。数据源于证券分析软件大智慧V5.5。本文所有的计算都是通过Eiews5.0软件进行的。 (二)模型建立 1.首先对收益率自回归的滞后阶数进行选择

2.平稳性检验 常用的平稳性检验方法有DF检验(迪基-富勒检验)和ADF检验(增项迪基-富勒检验)。通过Eviews5.0计算得出,序列RSZZ的ADF值为-28.59067,小于显著性水平为1%时的临界值-2.567543,因此拒绝单位根检验,序列RSZZ是平稳序列。 3.ARCH效应检验(滞后10阶) 从图1中可以看出,收益率起伏呈波浪状,从波动量上看,较大的波动集中于几个时段,而较小的波动则出现在另一些时段上,具有明显的波动集群现象,在采样区间上,收益率出现集簇性、异方差性的特征,ARCH现象明显。接下来,用LM检验确定是否有ARCH效应,见表3。

2.平稳性检验 常用的平稳性检验方法有DF检验(迪基-富勒检验)和ADF检验(增项迪基-富勒检验)。通过Eviews5.0计算得出,序列RSZZ的ADF值为-28.59067,小于显著性水平为1%时的临界值-2.567543,因此拒绝单位根检验,序列RSZZ是平稳序列。 3.ARCH效应检验(滞后10阶) 从图1中可以看出,收益率起伏呈波浪状,从波动量上看,较大的波动集中于几个时段,而较小的波动则出现在另一些时段上,具有明显的波动集群现象,在采样区间上,收益率出现集簇性、异方差性的特征,ARCH现象明显。接下来,用LM检验确定是否有ARCH效应,见表3。

2.平稳性检验 常用的平稳性检验方法有DF检验(迪基-富勒检验)和ADF检验(增项迪基-富勒检验)。通过Eviews5.0计算得出,序列RSZZ的ADF值为-28.59067,小于显著性水平为1%时的临界值-2.567543,因此拒绝单位根检验,序列RSZZ是平稳序列。 3.ARCH效应检验(滞后10阶) 从图1中可以看出,收益率起伏呈波浪状,从波动量上看,较大的波动集中于几个时段,而较小的波动则出现在另一些时段上,具有明显的波动集群现象,在采样区间上,收益率出现集簇性、异方差性的特征,ARCH现象明显。接下来,用LM检验确定是否有ARCH效应,见表3。