云南省图书馆机构用户,欢迎您!

抵押品替代是指借款人在申请贷款时以其他工具或形式来代替抵押物。近年来中小企业融资难问题成为各界关注的焦点。而中小企业融资难的一个重要原因就是此类企业受其自身发展特点的限制,难以提供金融机构所需的抵押或担保。应采取关系型融资、信贷合约设计及信用担保这几种抵押品替代形式促进中小企业融资。

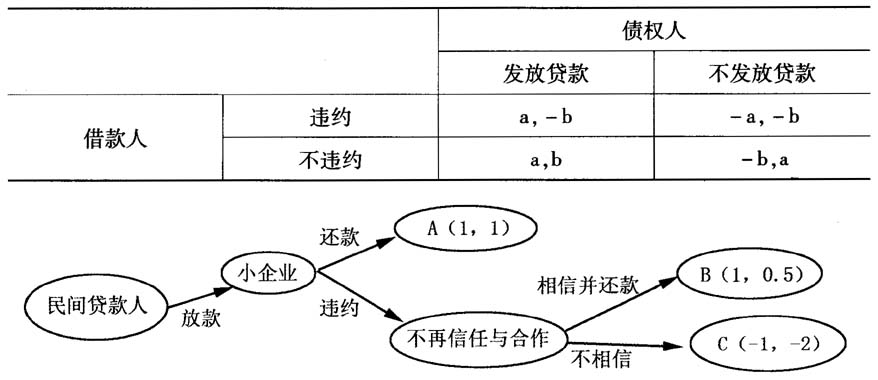

在上图中如果小企业违约,该民间贷款人将不再信任他或与其合作,这实际上也是一种威胁信号,但这种信号对小企业而言是可信的,主要原因在于民间贷款人与借款者都在同一个小范围区域内,借款人违约后声誉不佳的信息极易在地区内传递,这对日后从其他民间放款人那里获得资金极为不利,而小企业之所以选择民间借贷就是由于正规金融无法满足其融资需求。可见,如果这些小企业一再违约,其由于声誉受损所受到的损失将更大。一个理性的选择就是尽可能不违约,树立起自身在地区内的良好信誉。令人关注的是民间借贷或小型金融机构利用关系型融资给中小企业提供贷款相对于大银行而言更为可行,这主要是因为关系型融资涉及的信息主要是难以量化和传递的软信息,对于内部结构复杂的大银行来说,其信息的搜集与传递成本过高,如果将决策权直接交给各地方分支机构,又会在银行内部产生委托——代理问题,甚至会因为银行在设立关系型融资中与之建立关系的是所谓“大客户”,最终因债务数量过多导致银行背上沉重的债务负担。这也就解释了为何关系型融资在我国民间非正规金融中占主导地位,而相反的,日本曾经实行过的主办银行制度虽然也类似于关系型融资,但由于日本这种关系型融资的建立是政府推动的,银行因执行政府的产业政策而获得隐含贷款担保,市场机制因扭曲而被冷落,银行对企业的约束力薄弱,最终这种关系型融资只会导致企业的违约与银行的大量坏账,这不能不令人深思。 (二)制定恰当的信贷合约定价 国内外的实践表明,一份良好的信贷合约,可以帮助贷款人与借款人实现“双赢”。对于缺乏抵押品的中小企业来说,如果贷款人能够通过合理设定信贷合约,制定恰当的合约价格,即使在抵押品不足情况下也有可能防止出现道德风险与逆向选择问题,由此银行也就不必苛求贷款时的抵押物要求。这实际上就是在信贷合约价格与抵押品要求中进行恰当配置与选择。 一般来说,信贷合约的设定,应体现出激励与约束并重的信贷决策机制,即信贷合约应具有以下性质: 一是个体合理性,借款人的期望收益必须大于等于零,即E(π[,i])≥0 二是激励相容性:这意味着对企业而言,向贷款人报告真实的信息比谎报信息时的期望收益大,即

在上图中如果小企业违约,该民间贷款人将不再信任他或与其合作,这实际上也是一种威胁信号,但这种信号对小企业而言是可信的,主要原因在于民间贷款人与借款者都在同一个小范围区域内,借款人违约后声誉不佳的信息极易在地区内传递,这对日后从其他民间放款人那里获得资金极为不利,而小企业之所以选择民间借贷就是由于正规金融无法满足其融资需求。可见,如果这些小企业一再违约,其由于声誉受损所受到的损失将更大。一个理性的选择就是尽可能不违约,树立起自身在地区内的良好信誉。令人关注的是民间借贷或小型金融机构利用关系型融资给中小企业提供贷款相对于大银行而言更为可行,这主要是因为关系型融资涉及的信息主要是难以量化和传递的软信息,对于内部结构复杂的大银行来说,其信息的搜集与传递成本过高,如果将决策权直接交给各地方分支机构,又会在银行内部产生委托——代理问题,甚至会因为银行在设立关系型融资中与之建立关系的是所谓“大客户”,最终因债务数量过多导致银行背上沉重的债务负担。这也就解释了为何关系型融资在我国民间非正规金融中占主导地位,而相反的,日本曾经实行过的主办银行制度虽然也类似于关系型融资,但由于日本这种关系型融资的建立是政府推动的,银行因执行政府的产业政策而获得隐含贷款担保,市场机制因扭曲而被冷落,银行对企业的约束力薄弱,最终这种关系型融资只会导致企业的违约与银行的大量坏账,这不能不令人深思。 (二)制定恰当的信贷合约定价 国内外的实践表明,一份良好的信贷合约,可以帮助贷款人与借款人实现“双赢”。对于缺乏抵押品的中小企业来说,如果贷款人能够通过合理设定信贷合约,制定恰当的合约价格,即使在抵押品不足情况下也有可能防止出现道德风险与逆向选择问题,由此银行也就不必苛求贷款时的抵押物要求。这实际上就是在信贷合约价格与抵押品要求中进行恰当配置与选择。 一般来说,信贷合约的设定,应体现出激励与约束并重的信贷决策机制,即信贷合约应具有以下性质: 一是个体合理性,借款人的期望收益必须大于等于零,即E(π[,i])≥0 二是激励相容性:这意味着对企业而言,向贷款人报告真实的信息比谎报信息时的期望收益大,即