云南省图书馆机构用户,欢迎您!

本文结合国务院发展研究中心2004年的调查样本,运用相关的经济学理论,对县域中小企业的融资渠道选择行为进行了实证分析。本文研究发现,民间金融在县域中小企业的融资中具有重要地位,其发展具有内生性和合理性,金融监管当局应该正视民间金融的存在,尽快制定法律法规,正确引导民间金融规范发展。

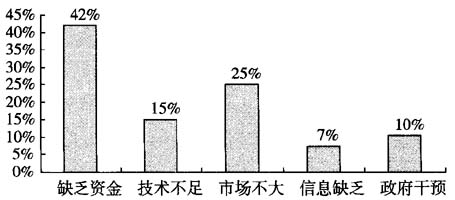

图1 制约县域中小企业发展的各主要制约因素的提及率 总之,融资难是县域中小企业生存、发展所面临的严峻问题。融资难产生的原因很复杂,从表面上看,既有政策的原因,也有法律的原因;既有银行治理及业务拓展方面的原因,也有中小企业自身管理和交易习惯方面的原因;既有资本市场、金融市场发展滞后的原因,也有社会信用体系建设方面的原因。但深层次原因是制度障碍以及转轨时期的制度创新①。 无论何种原因导致的县域中小企业融资困难,最终都可以在企业融资渠道和融资结构上得到反映,因此,本文将以前述国务院发展研究中心2004年的调查数据为依据,从县域中小企业的融资渠道着手,分析当前金融供给制度对县域中小企业融资所产生的制度约束,探讨如何通过制度创新来拓宽县域中小企业的融资渠道,加快中小企业发展。 二、县域中小企业融资的主要渠道 从理论上说,企业融资可以分为内源性融资和外源性融资,即自由资本的积蓄和向外界融资,其中外源性融资又可以分为直接融资和间接融资。直接融资即为通常所说的债权融资和股权融资等方式,而间接融资则为通过各类正规金融机构和民间借贷而取得资金的方式。 在发达国家,直接融资对中小企业来说是重要的融资渠道,然而在我国县域范围内,中小企业的直接融资微乎其微。大部分中小企业缺乏与资本市场和债券市场沟通的能力,企业债券融资和外部股权融资比重极少。我国企业债券市场发展缓慢,发行企业债券的企业数量有限,且监管不力。企业发行受到许多严格的限制,对资产规模和盈利状况都有明确的额度要求,主要是为一些大型国有企业提供融资渠道,中小企业通常被排除企业债券融资之列。虽然近年来我国开始加快建立二板市场,推动中小企业上市融资,但中小企业板块重点安排主板市场拟上市公司中具有较好成长性和较高科技含量的中小企业发行股票和上市。因此,发展面向中小企业融资的资本市场的方案,实际上只能部分地解决高风险、高回报的科技型中小企业的融资问题,而此类中小企业在县域中小企业中几乎不存在。所以说,对于我国县域中小企业所谓外源性融资实际就是指间接融资。 总体上看,目前我国县域银行类金融机构主要有四个种类六种机构,分别是商业银行中的农业银行,政策性银行中的农业发展银行,农村合作金融机构中的农村信用社、农村商业银行和农村合作银行,以及邮政储蓄机构。其中,具有商业信贷功能的金融机构有国有商业银行和农村合作金融机构。

图1 制约县域中小企业发展的各主要制约因素的提及率 总之,融资难是县域中小企业生存、发展所面临的严峻问题。融资难产生的原因很复杂,从表面上看,既有政策的原因,也有法律的原因;既有银行治理及业务拓展方面的原因,也有中小企业自身管理和交易习惯方面的原因;既有资本市场、金融市场发展滞后的原因,也有社会信用体系建设方面的原因。但深层次原因是制度障碍以及转轨时期的制度创新①。 无论何种原因导致的县域中小企业融资困难,最终都可以在企业融资渠道和融资结构上得到反映,因此,本文将以前述国务院发展研究中心2004年的调查数据为依据,从县域中小企业的融资渠道着手,分析当前金融供给制度对县域中小企业融资所产生的制度约束,探讨如何通过制度创新来拓宽县域中小企业的融资渠道,加快中小企业发展。 二、县域中小企业融资的主要渠道 从理论上说,企业融资可以分为内源性融资和外源性融资,即自由资本的积蓄和向外界融资,其中外源性融资又可以分为直接融资和间接融资。直接融资即为通常所说的债权融资和股权融资等方式,而间接融资则为通过各类正规金融机构和民间借贷而取得资金的方式。 在发达国家,直接融资对中小企业来说是重要的融资渠道,然而在我国县域范围内,中小企业的直接融资微乎其微。大部分中小企业缺乏与资本市场和债券市场沟通的能力,企业债券融资和外部股权融资比重极少。我国企业债券市场发展缓慢,发行企业债券的企业数量有限,且监管不力。企业发行受到许多严格的限制,对资产规模和盈利状况都有明确的额度要求,主要是为一些大型国有企业提供融资渠道,中小企业通常被排除企业债券融资之列。虽然近年来我国开始加快建立二板市场,推动中小企业上市融资,但中小企业板块重点安排主板市场拟上市公司中具有较好成长性和较高科技含量的中小企业发行股票和上市。因此,发展面向中小企业融资的资本市场的方案,实际上只能部分地解决高风险、高回报的科技型中小企业的融资问题,而此类中小企业在县域中小企业中几乎不存在。所以说,对于我国县域中小企业所谓外源性融资实际就是指间接融资。 总体上看,目前我国县域银行类金融机构主要有四个种类六种机构,分别是商业银行中的农业银行,政策性银行中的农业发展银行,农村合作金融机构中的农村信用社、农村商业银行和农村合作银行,以及邮政储蓄机构。其中,具有商业信贷功能的金融机构有国有商业银行和农村合作金融机构。