云南省图书馆机构用户,欢迎您!

我国“麦克米伦缺口”的加剧,与担保双边市场所特有的使用外部性、非对称性密切相关。担保基金放大倍数小和代偿风险高造成了信用担保机构负的使用外部性。资金规模约束下的中小企业竞争性、银行主导型融资模式下担保风险的两级转移、建立现代社会的硬性信用约束与传统柔性信用约束转型滞后之间的矛盾冲突,共同加剧了双边市场中小企业的非对称性。为此,本文提出了目前担保机构建设的思路与对策。

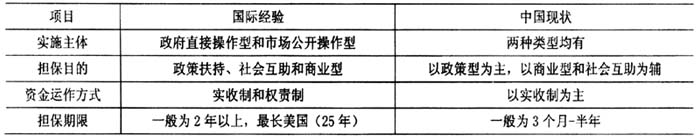

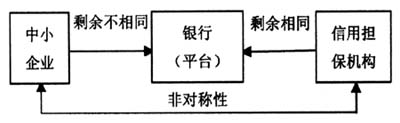

注:实收制是以实有资金为保证的事前保证;权责制以事前承诺为保证的事后补偿。 资料来源:陈乃醒.中小企业信用担保[M].天津:南开大学出版社,2004. 我国目前的担保体系无法对中小企业融资起到相应的支持作用,加剧了我国中小企业融资中“麦克米伦缺口”。那么,为什么按照国际经验建立的我国担保体系会出现担保期限与西方的巨大差异?我国拥有更强的金融计划性和更强势的政府动员力量,为什么却不能实现担保期限的延长?我国中小企业信用担保能否成为解决“麦克米伦缺口”的途径? 二、我国中小企业信用担保期限为何短——一个非对称双边市场的分析框架 我国中小企业信用担保机构的担保期限较短,加剧了麦克米伦缺口的形成。这主要与中小企业担保体系的非对称双边市场特性直接相关。非对称双边市场的基本结构如图1所示。中小企业担保体系是一个由中小企业、银行和信用担保机构共同构成的“双边市场”。该市场以银行平台为中介,银行的利益取决于平台两边不同需求方以价格结构为基础的交易。担保机构相当于银行的“零售商”,中小企业相当于银行的“消费者”。在担保体系中,担保机构从担保产品中每次获得固定的收益率,而企业从银行的贷款中能获得的收益率很大程度取决于由企业信用等资质情况决定的谈判能力,这种剩余具有较大的不确定性。这种剩余确定性的差异是构成担保市场非对称性的关键。即这一双边市场的非对称性是指平台一方的客户在一次交易中所估计的剩余是相同的;而平台另一边的客户在一次交易中所估计的剩余却各不相同。

注:实收制是以实有资金为保证的事前保证;权责制以事前承诺为保证的事后补偿。 资料来源:陈乃醒.中小企业信用担保[M].天津:南开大学出版社,2004. 我国目前的担保体系无法对中小企业融资起到相应的支持作用,加剧了我国中小企业融资中“麦克米伦缺口”。那么,为什么按照国际经验建立的我国担保体系会出现担保期限与西方的巨大差异?我国拥有更强的金融计划性和更强势的政府动员力量,为什么却不能实现担保期限的延长?我国中小企业信用担保能否成为解决“麦克米伦缺口”的途径? 二、我国中小企业信用担保期限为何短——一个非对称双边市场的分析框架 我国中小企业信用担保机构的担保期限较短,加剧了麦克米伦缺口的形成。这主要与中小企业担保体系的非对称双边市场特性直接相关。非对称双边市场的基本结构如图1所示。中小企业担保体系是一个由中小企业、银行和信用担保机构共同构成的“双边市场”。该市场以银行平台为中介,银行的利益取决于平台两边不同需求方以价格结构为基础的交易。担保机构相当于银行的“零售商”,中小企业相当于银行的“消费者”。在担保体系中,担保机构从担保产品中每次获得固定的收益率,而企业从银行的贷款中能获得的收益率很大程度取决于由企业信用等资质情况决定的谈判能力,这种剩余具有较大的不确定性。这种剩余确定性的差异是构成担保市场非对称性的关键。即这一双边市场的非对称性是指平台一方的客户在一次交易中所估计的剩余是相同的;而平台另一边的客户在一次交易中所估计的剩余却各不相同。  图1 担保非对称双边市场 同时,信用担保双边市场具有“使用外部性”。使用外部性是指用户实际通过平台进行交易所产生的外部性。当用户从平台所获得的效用与定价相比,净效用为正时,体现为正的使用外部性,则加入平台;否则体现为负的使用外部性,则用户就不会加入平台。 1、中小企业信用担保双边市场负的使用外部性 中小企业信用担保机构加入这一平台所得到的总收益主要包括担保费(佣金)、注册费和评审费;总成本主要包括坏账损失成本和费用开支。目前,我国中小企业信用担保机构在双边市场中呈现出负的使用外部性,原因在于: (1)担保基金放大倍数小。信用担保机构净效用指标“净收益率”不是简单的等于担保总收益率减去坏账损失成本率和费用开支率后的结果,而必须考虑担保基金的放大倍数。即净收益率=担保基金放大倍数×(总收益率-坏账损失率-费用开支率)。我国担保总收益率一般控制在3%左右,坏账损失率为1%~2%,如果费用开支由担保基金的存款或国债利息承担,则有1%~2%的利润空间。目前商业银行为控制风险对担保公司往往要求按其存入银行保证金的1∶1~1∶3进行放贷,这意味着担保公司并无太大资金放大效应。而在西方国家,担保的总收益率水平与我国基本相当,保持在3%左右;坏账损失率、费用开支率与我国的差别也不大①。但是,担保的放大倍数一般为10倍左右,德国为20倍,意大利为20~30倍,美国为50倍,担保放大倍数最大的是日本,为60倍。因此,西方国家的担保机构在更大的利润空间基础上能够实施对中小企业的长期担保,而我国的信用担保机构由于存在较小的获利空间,因而只能对中小企业实施短期担保。 (2)代偿风险高。我国的坏账损失率虽然绝对值上与国际差异不大(国际代偿率约为1%~3%),但是,相比于较低的获利空间,我国由坏账带来的相对风险较大。我国的担保机构实力较弱,特别是民营担保机构一旦发生代偿风险则意味着生存危机。虽然账面上信用担保机构的净收益可能为正,但是与潜在高风险相比,如果担保机构没有政策或财政支持,信用担保机构的净收益可能是负值。这意味着我国信用担保机构呈现负的使用外部性。目前我国担保市场发展混乱。一方面,在高风险约束下,担保机构以担保为外壳从事地下钱庄业务,与黑色金融挂钩,以满足对高利润的追求;另一方面,为最大限度获得业务量进行恶性竞争,并导致了行业发展的无序性,这正是该分析结论最有力的佐证。

图1 担保非对称双边市场 同时,信用担保双边市场具有“使用外部性”。使用外部性是指用户实际通过平台进行交易所产生的外部性。当用户从平台所获得的效用与定价相比,净效用为正时,体现为正的使用外部性,则加入平台;否则体现为负的使用外部性,则用户就不会加入平台。 1、中小企业信用担保双边市场负的使用外部性 中小企业信用担保机构加入这一平台所得到的总收益主要包括担保费(佣金)、注册费和评审费;总成本主要包括坏账损失成本和费用开支。目前,我国中小企业信用担保机构在双边市场中呈现出负的使用外部性,原因在于: (1)担保基金放大倍数小。信用担保机构净效用指标“净收益率”不是简单的等于担保总收益率减去坏账损失成本率和费用开支率后的结果,而必须考虑担保基金的放大倍数。即净收益率=担保基金放大倍数×(总收益率-坏账损失率-费用开支率)。我国担保总收益率一般控制在3%左右,坏账损失率为1%~2%,如果费用开支由担保基金的存款或国债利息承担,则有1%~2%的利润空间。目前商业银行为控制风险对担保公司往往要求按其存入银行保证金的1∶1~1∶3进行放贷,这意味着担保公司并无太大资金放大效应。而在西方国家,担保的总收益率水平与我国基本相当,保持在3%左右;坏账损失率、费用开支率与我国的差别也不大①。但是,担保的放大倍数一般为10倍左右,德国为20倍,意大利为20~30倍,美国为50倍,担保放大倍数最大的是日本,为60倍。因此,西方国家的担保机构在更大的利润空间基础上能够实施对中小企业的长期担保,而我国的信用担保机构由于存在较小的获利空间,因而只能对中小企业实施短期担保。 (2)代偿风险高。我国的坏账损失率虽然绝对值上与国际差异不大(国际代偿率约为1%~3%),但是,相比于较低的获利空间,我国由坏账带来的相对风险较大。我国的担保机构实力较弱,特别是民营担保机构一旦发生代偿风险则意味着生存危机。虽然账面上信用担保机构的净收益可能为正,但是与潜在高风险相比,如果担保机构没有政策或财政支持,信用担保机构的净收益可能是负值。这意味着我国信用担保机构呈现负的使用外部性。目前我国担保市场发展混乱。一方面,在高风险约束下,担保机构以担保为外壳从事地下钱庄业务,与黑色金融挂钩,以满足对高利润的追求;另一方面,为最大限度获得业务量进行恶性竞争,并导致了行业发展的无序性,这正是该分析结论最有力的佐证。