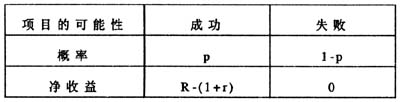

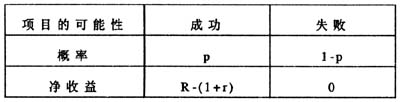

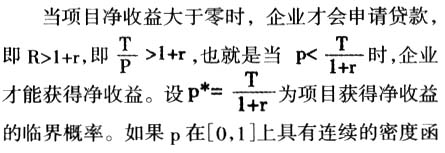

中图分类号:F832.42文献标识码:A文章编号:1002—3240(2007)01—0067—03 改革开放以来,我国中小企业迅速发展并在整个国民经济中发挥了重要的作用,按照2003年2月颁布的《中小企业标准暂行规定》,根据《中国经济年鉴(2004)》,2003年中国工商行政部门注册的中小企业已超过360万家,个体工商户2790万家,占全国企业总数的99.6%。中小企业创造的最终产品和服务的价值占国内生产总值55.6%[1],但中小企业获得银行贷款的成功率大大低于国有大企业,这也是长期存在的一个难题[2]。为了更好地讨论非国有中小企业信贷融资困境问题,应首先界定信贷配给的概念。关于信贷配给,一般包含两层含义:一是个人或组织在既定利率条件下获得的贷款数额低于其希望获得的数额;二是一些主体即使愿意支付更高的利率,也不能获得贷款(keeton,1979)[3], 本文更倾向于在所有的贷款申请人中,只有一部分人得到贷款,另一部分人被拒绝,或一个给定的申请人的贷款只能部分地被满足[4]。关于信贷配给的形成机制,许多理论进行了分析阐述,但最具经典的是Stiglitz和Weiss的信贷配给理论。早在1981年,Stiglitz和Weiss 就从信息经济学的角度对中小企业的融资问题做了开创性的研究,他们发现:中小企业与银行等金融机构之间的信息不对称导致的逆向选择和道德风险是中小企业融资困难的根本原因[5]。在信贷市场中,企业(借款人)对于自己的经营状况和项目执行情况远比银行了解,因此企业具有明显的信息优势,使得银行与借款人之间存在着信息不对称的问题。对于我国而言,我国国有银行分支机构众多,导致委托代理链条过长,使得其与中小企业之间信息不对称的程度更加严重,而且我国中小企业由于发展较晚,许多法制还没有规范,还具有家族管理居多、信用意识差等特点,使得银行在贷款决策时更多的偏向国有大企业,造成了信贷配给。下面本文就从逆向选择和中小企业诚信缺失二方面来对中小企业贷款困难的原因进行剖析。 (1)逆向选择导致的银行信贷配给 金融市场上的逆向选择指的是:那些最可能造成不利(逆向)结果即造成信贷风险的借款者,常常就是那些寻找贷款最积极,因而是最可能得到贷款的人[6]。例如,风险企业往往最积极地寻求得到贷款。逆向选择使得贷款可能招致信贷风险,贷款者可能决定不发放任何贷款。商业银行对融资企业贷款时,一般依据融资企业的还款概率(贷款风险)、预期收益,来确定对贷款企业(融资企业)的利息率水平。我国的中小企业相对于国有大企业而言,企业规模一般较小、经营不确定性大、用于抵押的固定资产少,因此经营活动更加依赖于银行贷款支持。由于中小企业大多存在财务会计制度不健全、不透明,报表不实,使账目无法审计,多头开设账户、多头贷款等问题,众多金融约束导致中小企业对自己的类型和行动具有比银行更清楚的认识[7],银行无法清晰的判断求贷企业的真实类型,也无法监督企业取得贷款后款项的去向,导致银行对中小企业贷款的风险很大,因此对其实施贷款时需执行较高的利率水平。但由于信贷市场上存在逆向选择效应,银行提高贷款利率的结果并不一定能够使得其单位贷款的收益提高,因此,银行的期望收益不是贷款利率r的单调增函数,还要取决于借款人的还款概率。以下借助一个简单的模型说明逆向选择如何导致信贷配给,首先做如下几点假定: ①各企业均有一投资项目,每个投资项目都有两种可能性:成功和失败。项目成功则收益为R>0,失败则收益为0,成功的话企业如期归还贷款,失败的话企业则违约。 ②所有投资项目具有相同的收益均值T,并且银行也可以从企业递交的可行性报告中知道T,若p是给定项目成功的概率,则有pR=T,即成功的收益越高,成功的概率越低。 ③每个项目都需要1单位的资金,同时为了简化复利计算设定项目的生命期为一个单位的周期。企业没有自有资金,它所有的资金需求只有从银行那里得到满足,银行是唯一的资金供给者,贷款利率为r。 很明显,所有项目的净收益都服从如下的二项分布: 表1 企业项目净收益的二项分布

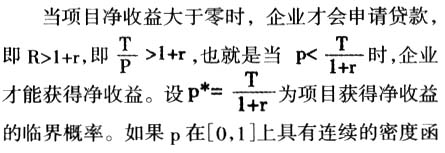

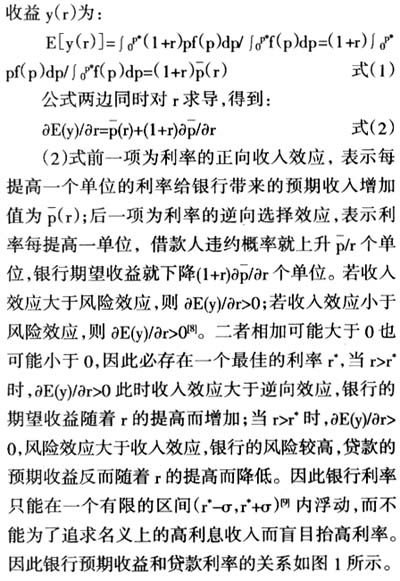

图1 银行贷款收益和利率之关系 图1中纵坐标表示银行预期收益,也可以用来表示信息不对称下的银行信贷量,横坐标表示利率水平,因此可以把图1中的曲线称为信息不对称下的银行贷款供给曲线S[,1][10]。在信息对称的情况下,贷款供给量是随着贷款利率上升而上升的,把它称之为S[,2],如图2,把信息不对称条件下企业贷款需求组合曲线称之为D[,1],把信息对称条件下企业贷款需求组合曲线称之为D[,2],D[,1]曲线在D[,2]曲线的右方因为在信息不对称的条件下同等金额的贷款银行所要求的利率会比对称信息条件下高一点。 而通过图2可以看出,信息对称下D[,2]与S[,2]相交于r[,2]点,此时银行愿意提供的贷款为M[,2],资金供给等于资金需求,达到瓦尔拉斯均衡。而在不对称信息下,银行供给曲线S[,1]出现折回,此时它与贷款需求曲线D[,1]无法相交,代表银行害怕风险过高而不愿意一味的提高贷款利率,此时银行会以收益最大化为准则,在最佳利率r[*]下实行信贷配给,这时银行的最佳贷款量为M[,1],小于企业的贷款需求,表示银行为了避免风险,宁愿以较低的利率水平将贷款投放到一些风险较小知名度较高的大企业以获取相对安全的收益,这就使得在规模信用上都处于劣势的中小企业很难获得贷款。

图1 银行贷款收益和利率之关系 图1中纵坐标表示银行预期收益,也可以用来表示信息不对称下的银行信贷量,横坐标表示利率水平,因此可以把图1中的曲线称为信息不对称下的银行贷款供给曲线S[,1][10]。在信息对称的情况下,贷款供给量是随着贷款利率上升而上升的,把它称之为S[,2],如图2,把信息不对称条件下企业贷款需求组合曲线称之为D[,1],把信息对称条件下企业贷款需求组合曲线称之为D[,2],D[,1]曲线在D[,2]曲线的右方因为在信息不对称的条件下同等金额的贷款银行所要求的利率会比对称信息条件下高一点。 而通过图2可以看出,信息对称下D[,2]与S[,2]相交于r[,2]点,此时银行愿意提供的贷款为M[,2],资金供给等于资金需求,达到瓦尔拉斯均衡。而在不对称信息下,银行供给曲线S[,1]出现折回,此时它与贷款需求曲线D[,1]无法相交,代表银行害怕风险过高而不愿意一味的提高贷款利率,此时银行会以收益最大化为准则,在最佳利率r[*]下实行信贷配给,这时银行的最佳贷款量为M[,1],小于企业的贷款需求,表示银行为了避免风险,宁愿以较低的利率水平将贷款投放到一些风险较小知名度较高的大企业以获取相对安全的收益,这就使得在规模信用上都处于劣势的中小企业很难获得贷款。

图1 银行贷款收益和利率之关系 图1中纵坐标表示银行预期收益,也可以用来表示信息不对称下的银行信贷量,横坐标表示利率水平,因此可以把图1中的曲线称为信息不对称下的银行贷款供给曲线S[,1][10]。在信息对称的情况下,贷款供给量是随着贷款利率上升而上升的,把它称之为S[,2],如图2,把信息不对称条件下企业贷款需求组合曲线称之为D[,1],把信息对称条件下企业贷款需求组合曲线称之为D[,2],D[,1]曲线在D[,2]曲线的右方因为在信息不对称的条件下同等金额的贷款银行所要求的利率会比对称信息条件下高一点。 而通过图2可以看出,信息对称下D[,2]与S[,2]相交于r[,2]点,此时银行愿意提供的贷款为M[,2],资金供给等于资金需求,达到瓦尔拉斯均衡。而在不对称信息下,银行供给曲线S[,1]出现折回,此时它与贷款需求曲线D[,1]无法相交,代表银行害怕风险过高而不愿意一味的提高贷款利率,此时银行会以收益最大化为准则,在最佳利率r[*]下实行信贷配给,这时银行的最佳贷款量为M[,1],小于企业的贷款需求,表示银行为了避免风险,宁愿以较低的利率水平将贷款投放到一些风险较小知名度较高的大企业以获取相对安全的收益,这就使得在规模信用上都处于劣势的中小企业很难获得贷款。