云南省图书馆机构用户,欢迎您!

文章从完全信息动态博弈和完全信息静态博弈角度,对民营企业的“散财计划”问题进行了分析。作者认为民营企业集团董事长将自己拥有的股份部分转赠给中高层管理人员,是人力资本重要性凸现的必然要求,是民营企业向规范的公司治理结构变迁的必经阶段。

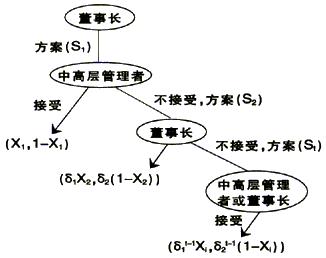

图1 不同阶段(t)董事长和中高层管理者讨价还价模型 经上述假设,可直接运用定理(Rubinstein,1982)获得纳什均衡结果:在无限期轮流出价博弈中,惟一的子博弈精练纳什均衡结果是:&=1-δ[,2]/1-δ[,1]δ[,2](如果δ[,1]=δ[,2]=δ,&=1/1+δ)贴现率δ是讨价还价的一种成本,0<δ<1,&取决于δ[,1]与δ[,2]比较。如当δ[,1]=0.9,δ[,2]=0.5时,&=0.91;δ[,1]=0.5,δ[,2]=0.9时,&=0.182。 上述几个简单数字反映出了民营企业集团一个极为敏感的问题—剩余索取权的分配问题:随着企业规模的不断扩大,对高层管理团队的洞察力、决策能力和执行能力的依赖性就越强,当中高层管理人员对企业贡献越来越大,谈判力越来越来强时,对剩余索取权的重新划分合乎理性人假设。 上述结果是民营企业集团董事长与中高层管理人员在长期博弈后形成的一个最优博弈解。对处于早期阶段的民营企业集团,因创业者拥有相对较大的股权,可以使得其边际的努力产生的边际收益中的较大部分归自己所有,这能够给创业者提供足够的激励。但当中高层管理人员的人力资本逐步转化并体现到企业的实际资产中,则其担保性质不断增强,中高层管理人员的能力和企业的发展绩效及潜力在很大程度上决定了他们与创业者之间的谈判力量。因此,风险企业中权力的配置结果应当是:随着企业业绩的改进,中高层管理人员剩余索取权增强,与此相适应,资源控制权逐步增强;如果公司业绩非常好,创业者可只保留剩余索取权,剩下的大部分控制权统统交给中高层管理人员。也就是说,随着我国资本市场的不断完善,民营企业成长环境的逐步优化,家族企业也必须不断地做适应性的调整才能生存、发展。这也是家族企业制度不断创新的过程,是家族企业向规范的公司治理结构变迁的必经阶段。这一过程必然是家族企业不断地向外部投资者和职业经理开放(亦即本文所指的中高层管理者)、非家族成员逐渐分享企业剩余索取权和控制权的过程。至于权利的分享能达到什么程度,这就取决于家族企业将来所面临的约束条件了。从博弈角度看,家族企业将来所面临的约束条件是δ[,1]和δ[,2],因对δ[,1]和δ[,2]赋予不同的值,便可得到不同的&。对于δ[,1]和δ[,2]可通过实证研究的方法获得,因在讨价还价博弈模型中,δ[,1]和δ[,2]为局中人的时间贴现率,随着谈判时间的递进,利用股价升跌导致局中人利益损失,以及资金成本的上升等数据通过贴现可获得。

图1 不同阶段(t)董事长和中高层管理者讨价还价模型 经上述假设,可直接运用定理(Rubinstein,1982)获得纳什均衡结果:在无限期轮流出价博弈中,惟一的子博弈精练纳什均衡结果是:&=1-δ[,2]/1-δ[,1]δ[,2](如果δ[,1]=δ[,2]=δ,&=1/1+δ)贴现率δ是讨价还价的一种成本,0<δ<1,&取决于δ[,1]与δ[,2]比较。如当δ[,1]=0.9,δ[,2]=0.5时,&=0.91;δ[,1]=0.5,δ[,2]=0.9时,&=0.182。 上述几个简单数字反映出了民营企业集团一个极为敏感的问题—剩余索取权的分配问题:随着企业规模的不断扩大,对高层管理团队的洞察力、决策能力和执行能力的依赖性就越强,当中高层管理人员对企业贡献越来越大,谈判力越来越来强时,对剩余索取权的重新划分合乎理性人假设。 上述结果是民营企业集团董事长与中高层管理人员在长期博弈后形成的一个最优博弈解。对处于早期阶段的民营企业集团,因创业者拥有相对较大的股权,可以使得其边际的努力产生的边际收益中的较大部分归自己所有,这能够给创业者提供足够的激励。但当中高层管理人员的人力资本逐步转化并体现到企业的实际资产中,则其担保性质不断增强,中高层管理人员的能力和企业的发展绩效及潜力在很大程度上决定了他们与创业者之间的谈判力量。因此,风险企业中权力的配置结果应当是:随着企业业绩的改进,中高层管理人员剩余索取权增强,与此相适应,资源控制权逐步增强;如果公司业绩非常好,创业者可只保留剩余索取权,剩下的大部分控制权统统交给中高层管理人员。也就是说,随着我国资本市场的不断完善,民营企业成长环境的逐步优化,家族企业也必须不断地做适应性的调整才能生存、发展。这也是家族企业制度不断创新的过程,是家族企业向规范的公司治理结构变迁的必经阶段。这一过程必然是家族企业不断地向外部投资者和职业经理开放(亦即本文所指的中高层管理者)、非家族成员逐渐分享企业剩余索取权和控制权的过程。至于权利的分享能达到什么程度,这就取决于家族企业将来所面临的约束条件了。从博弈角度看,家族企业将来所面临的约束条件是δ[,1]和δ[,2],因对δ[,1]和δ[,2]赋予不同的值,便可得到不同的&。对于δ[,1]和δ[,2]可通过实证研究的方法获得,因在讨价还价博弈模型中,δ[,1]和δ[,2]为局中人的时间贴现率,随着谈判时间的递进,利用股价升跌导致局中人利益损失,以及资金成本的上升等数据通过贴现可获得。