云南省图书馆机构用户,欢迎您!

旨在考察民营经济金融缺口的制度性根源,并为该问题的解决提供一种可能的视角。研究表明,金融缺口的形成与我国融资效率的低下有关,金融结构的不合理与金融压抑是阻碍效率提高的两个重要因素,进而将这两个因素纳入到融资效率改进的框架当中,并试图据此来从根本上缩小民营经济金融缺口。

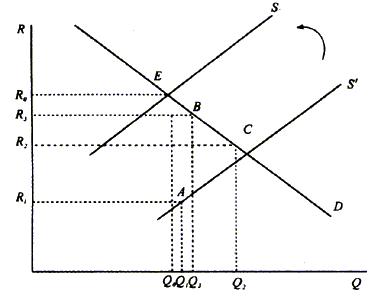

图1 民营经济金融缺口模型 S:储蓄曲线 D:投资需求曲线(广义的投资需求) (1)图1中S与S'曲线的差别。S曲线是在金融体系发育成熟(资本市场和银行体系发展平衡)条件下的信贷市场储蓄曲线,S曲线与D曲线的交点E所对应的R[,0]是信贷市场出清情况下的均衡利率。但是,S曲线只是一种理想状况,并非目前我国的真实储蓄曲线。近些年来我国居民储蓄的增长出现了两个特征:一是总量大,我国城乡居民储蓄存款从1978年210.6亿元增加到2002年的86910.7亿元,增长了412.7倍,而居民储蓄占GDP的比重也从1978年的5.8%增至2002年底的84.5%。二是增长速度快,高于经济增长和居民收入增长的速度。从1978年至2002年的24年里,居民储蓄年平均名义增长28.5%,实际增长23.2%,高于同期GDP增长率9.4%[1]。虽然高增长的储蓄可以为我国的经济发展提供充足的资本,但是由于我国投融资体制不健全,缺乏可选择的投资工具,迫使不断增长中的储蓄多数以银行存差的形式保有。储蓄过剩又无法顺利转化为投资,致使储蓄曲线被迫离开均衡位置,向右下移动。目前我国真实的储蓄曲线用S'来描述,S与S’之间的位移反映的就是这些大量留置于银行当中无法转化为投资的储蓄,即融资效率低下的状况。 (2)R[,1]和R[,2]的意义。我国的利率尚未完全市场化,R[,1]是金融机构存款利率,R[,2]是金融机构贷款利率。代表R[,1]的水平线与曲线S'交于A点,由此决定的资金供应量为Q[,1];代表R[,2]的水平线与曲线D交于C点,由此决定的资金需求量为Q[,2],Q[,1]Q[,2]就是资金供求缺口,它是由被迫右移的储蓄曲线和金融压抑共同作用的结果。由于国有企业在信贷市场上基本没有融资障碍,因此可以粗略的认为Q[,1]Q[,2]就是目前我国民营经济的金融缺口。 二、我国民营经济金融缺口形成的制度性根源 从民营经济金融缺口模型的形成机理可以看出,储蓄向投资转化或融资效率低下是金融缺口形成的内在原因。一般储蓄向投资转化的方式主要有两类,一类是非金融转化方式。即储蓄主体和投资主体合一,经济体独立地进行自我储蓄,然后完成向自我投资的转化。从我国鼓励非公有制经济发展以来,我国的民营企业就一直在利用这种内源融资方式为社会资本的形成做贡献,这种方式的转化效率已经相当高。但是随着民营经济的发展壮大,非金融转化方式所提供的资金已无法满足民营经济的发展需求,此时,就需要另一类方式——金融转化方式,即通过证券、银行贷款、委托投资、实物租赁等金融工具来满足资金的需求[2]。民营经济金融缺口形成的原因就在于第二种金融转化方式上。在我国现存的金融体系下,民营企业不能通过金融中介调动大量储蓄,因而无法形成必要的投资以形成社会资本。金融转化效率的提升需要两个重要因素,一是合理的金融结构;二是市场化的利率,促进投资需求与投资供给的市场均衡。但是,从金融缺口模型的分析来看,我国的金融制度无法满足上述两个条件,从而影响了民营经济对社会资本存量的贡献效率,并以民营经济金融缺口的形式反映出来。 1.不合理的金融结构导致的金融缺口 金融结构指标是反映一国金融发展深度的指标,主要用来考察一国金融结构的多样化和层次化水平。由于金融结构调整步伐迟缓,单调的金融结构已成为中国金融体系的“软肋”。这一状况在模型中的体现就是单调的金融结构使大量储蓄沉淀在国有银行体系当中,迫使储蓄曲线S右移至S'。 第一,资本市场不发达和金融结构不合理使资金的需求大多指向银行信贷市场。不同的资金需求会有不同的风险,对于发达国家结构较合理的金融体系,风险级别不同的需求会有不同的供给机制对应,例如企业创业的股权资金可由风险投资机构满足,企业债权资金可由银行提供等等。但我国投融资体制不健全,资本市场不发达且融资门槛较高,这使得风险级别差异较大的各种贷款需求同时指向了银行系统。在利率没有完全市场化、利率与风险不相匹配的条件下,银行体系就会创造一种特殊的贷款对象甄别机制来实行信贷配给。间接融资体系几乎掌握了我国金融的大部分功能,银行的行为选择直接影响到我国金融大厦的稳固与否,因此银行总是要保有相当谨慎的态度。这样,“慎贷”或“惜贷”的银行在面临风险级别差异较大的多种贷款需求时,它只会选择与其最匹配的国有企业。而民营企业由于信用评级制度尚未建立,被认为信誉度低下,贷款属高风险类别。银行出于安全性考虑,宁愿将剩余资金留置沉积也不愿贷出。

图1 民营经济金融缺口模型 S:储蓄曲线 D:投资需求曲线(广义的投资需求) (1)图1中S与S'曲线的差别。S曲线是在金融体系发育成熟(资本市场和银行体系发展平衡)条件下的信贷市场储蓄曲线,S曲线与D曲线的交点E所对应的R[,0]是信贷市场出清情况下的均衡利率。但是,S曲线只是一种理想状况,并非目前我国的真实储蓄曲线。近些年来我国居民储蓄的增长出现了两个特征:一是总量大,我国城乡居民储蓄存款从1978年210.6亿元增加到2002年的86910.7亿元,增长了412.7倍,而居民储蓄占GDP的比重也从1978年的5.8%增至2002年底的84.5%。二是增长速度快,高于经济增长和居民收入增长的速度。从1978年至2002年的24年里,居民储蓄年平均名义增长28.5%,实际增长23.2%,高于同期GDP增长率9.4%[1]。虽然高增长的储蓄可以为我国的经济发展提供充足的资本,但是由于我国投融资体制不健全,缺乏可选择的投资工具,迫使不断增长中的储蓄多数以银行存差的形式保有。储蓄过剩又无法顺利转化为投资,致使储蓄曲线被迫离开均衡位置,向右下移动。目前我国真实的储蓄曲线用S'来描述,S与S’之间的位移反映的就是这些大量留置于银行当中无法转化为投资的储蓄,即融资效率低下的状况。 (2)R[,1]和R[,2]的意义。我国的利率尚未完全市场化,R[,1]是金融机构存款利率,R[,2]是金融机构贷款利率。代表R[,1]的水平线与曲线S'交于A点,由此决定的资金供应量为Q[,1];代表R[,2]的水平线与曲线D交于C点,由此决定的资金需求量为Q[,2],Q[,1]Q[,2]就是资金供求缺口,它是由被迫右移的储蓄曲线和金融压抑共同作用的结果。由于国有企业在信贷市场上基本没有融资障碍,因此可以粗略的认为Q[,1]Q[,2]就是目前我国民营经济的金融缺口。 二、我国民营经济金融缺口形成的制度性根源 从民营经济金融缺口模型的形成机理可以看出,储蓄向投资转化或融资效率低下是金融缺口形成的内在原因。一般储蓄向投资转化的方式主要有两类,一类是非金融转化方式。即储蓄主体和投资主体合一,经济体独立地进行自我储蓄,然后完成向自我投资的转化。从我国鼓励非公有制经济发展以来,我国的民营企业就一直在利用这种内源融资方式为社会资本的形成做贡献,这种方式的转化效率已经相当高。但是随着民营经济的发展壮大,非金融转化方式所提供的资金已无法满足民营经济的发展需求,此时,就需要另一类方式——金融转化方式,即通过证券、银行贷款、委托投资、实物租赁等金融工具来满足资金的需求[2]。民营经济金融缺口形成的原因就在于第二种金融转化方式上。在我国现存的金融体系下,民营企业不能通过金融中介调动大量储蓄,因而无法形成必要的投资以形成社会资本。金融转化效率的提升需要两个重要因素,一是合理的金融结构;二是市场化的利率,促进投资需求与投资供给的市场均衡。但是,从金融缺口模型的分析来看,我国的金融制度无法满足上述两个条件,从而影响了民营经济对社会资本存量的贡献效率,并以民营经济金融缺口的形式反映出来。 1.不合理的金融结构导致的金融缺口 金融结构指标是反映一国金融发展深度的指标,主要用来考察一国金融结构的多样化和层次化水平。由于金融结构调整步伐迟缓,单调的金融结构已成为中国金融体系的“软肋”。这一状况在模型中的体现就是单调的金融结构使大量储蓄沉淀在国有银行体系当中,迫使储蓄曲线S右移至S'。 第一,资本市场不发达和金融结构不合理使资金的需求大多指向银行信贷市场。不同的资金需求会有不同的风险,对于发达国家结构较合理的金融体系,风险级别不同的需求会有不同的供给机制对应,例如企业创业的股权资金可由风险投资机构满足,企业债权资金可由银行提供等等。但我国投融资体制不健全,资本市场不发达且融资门槛较高,这使得风险级别差异较大的各种贷款需求同时指向了银行系统。在利率没有完全市场化、利率与风险不相匹配的条件下,银行体系就会创造一种特殊的贷款对象甄别机制来实行信贷配给。间接融资体系几乎掌握了我国金融的大部分功能,银行的行为选择直接影响到我国金融大厦的稳固与否,因此银行总是要保有相当谨慎的态度。这样,“慎贷”或“惜贷”的银行在面临风险级别差异较大的多种贷款需求时,它只会选择与其最匹配的国有企业。而民营企业由于信用评级制度尚未建立,被认为信誉度低下,贷款属高风险类别。银行出于安全性考虑,宁愿将剩余资金留置沉积也不愿贷出。