云南省图书馆机构用户,欢迎您!

2008年美国的次贷危机发展成美国的金融危机,然后蔓延成百年一遇的全球性金融风暴。面对此次金融危机,我国注重税制结构的调整,实行“双主体”的税制结构模式是最优选择。

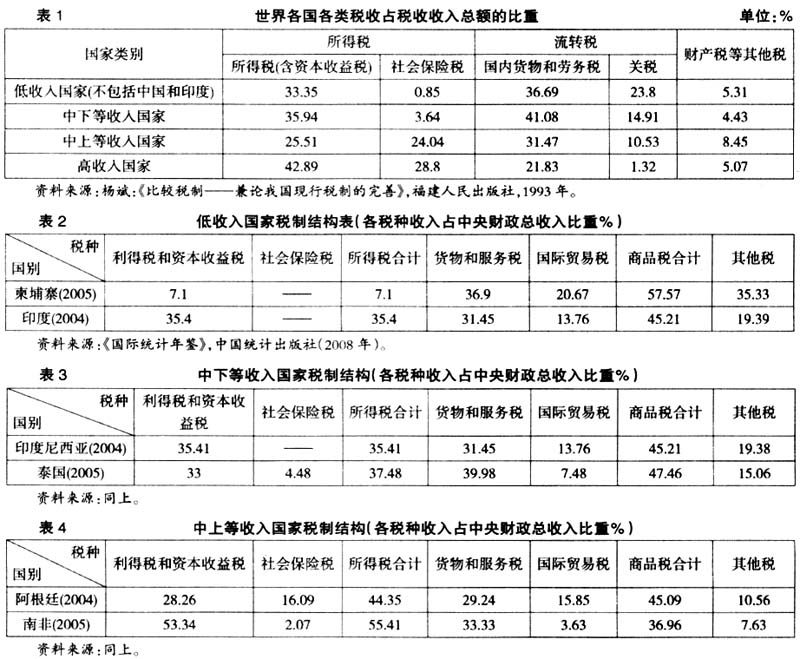

20世纪70年代末、80年代初,资本主义经济发展遇到了严重的经济危机,西方国家普遍陷入“滞胀”困境之中。为了促进经济的增长,西方国家在供给学派思想指导下,各国纷纷开始了大规模的税制改革,其总体趋势是,普遍降低所得税,向商品税和所得税并重的税制结构模式方向转换。与此同时,发展中国家也进行了相应的税制改革,扩大个人所得税的税基,提高所得税在税制结构中的地位和作用;在商品税方面,广泛引进增值税,在一定程度上降低了商品税在税制结构中的地位和作用。由此可见,无论是发展中国家还是发达国家,都可能出现所得税和商品税的“双主体”税制。现在,在国际金融危机的影响下,“双主体”税制作为税制结构模式的稳定态势成为税制改革的国际趋势,我国也将不可避免地顺应这一趋势采用双主体税制。 2.我国的现实国情决定了必须采用“双主体”税制模式 1994年,根据“统一税政、公平税负、简化税制、合理分权,理顺分配关系,保证财政收入”的指导思想,我国进行了税制改革。初步建立了以流转税和所得税为主体、资源税类和财产税类辅助配合的复合税制体系。但从十多年来税制运行的情况看,我国的税制结构依然是以流转税为主体,而所得税的主体地位还比较薄弱。 从表6可以看出,1994-2000年,流转税占税收总额的比重在70%以上,到2007年下降到61.8%,下降近10个百分点。所得税所占比重在1994-1999年没有太大变化,在15%-16%之间,随后经历了大幅度变化,到2007年所得税所占比重达到了26%,比1994年增长了11个百分点。总体来看,在税收总量中,所得税收入比重有所上升,流转税收入比重有所下降。但与税制改革前的1993年相比,税制结构无实质性变化,流转税和所得税“双主体”的税制结构模式事实上一直处于“跛足”状态。 1996年诺贝尔奖获得者米尔利斯和维克星提出的“最优课税理论”认为,税制模式的选择取决于政府的政策目标。一般而言,所得税适用于实现公平分配的目标,流转税适用于实现经济效率的目标。政府的政策如果以公平分配为主,则选择所得税为主体税种;如果以经济效率为主,则选择流转税为主体税种。

20世纪70年代末、80年代初,资本主义经济发展遇到了严重的经济危机,西方国家普遍陷入“滞胀”困境之中。为了促进经济的增长,西方国家在供给学派思想指导下,各国纷纷开始了大规模的税制改革,其总体趋势是,普遍降低所得税,向商品税和所得税并重的税制结构模式方向转换。与此同时,发展中国家也进行了相应的税制改革,扩大个人所得税的税基,提高所得税在税制结构中的地位和作用;在商品税方面,广泛引进增值税,在一定程度上降低了商品税在税制结构中的地位和作用。由此可见,无论是发展中国家还是发达国家,都可能出现所得税和商品税的“双主体”税制。现在,在国际金融危机的影响下,“双主体”税制作为税制结构模式的稳定态势成为税制改革的国际趋势,我国也将不可避免地顺应这一趋势采用双主体税制。 2.我国的现实国情决定了必须采用“双主体”税制模式 1994年,根据“统一税政、公平税负、简化税制、合理分权,理顺分配关系,保证财政收入”的指导思想,我国进行了税制改革。初步建立了以流转税和所得税为主体、资源税类和财产税类辅助配合的复合税制体系。但从十多年来税制运行的情况看,我国的税制结构依然是以流转税为主体,而所得税的主体地位还比较薄弱。 从表6可以看出,1994-2000年,流转税占税收总额的比重在70%以上,到2007年下降到61.8%,下降近10个百分点。所得税所占比重在1994-1999年没有太大变化,在15%-16%之间,随后经历了大幅度变化,到2007年所得税所占比重达到了26%,比1994年增长了11个百分点。总体来看,在税收总量中,所得税收入比重有所上升,流转税收入比重有所下降。但与税制改革前的1993年相比,税制结构无实质性变化,流转税和所得税“双主体”的税制结构模式事实上一直处于“跛足”状态。 1996年诺贝尔奖获得者米尔利斯和维克星提出的“最优课税理论”认为,税制模式的选择取决于政府的政策目标。一般而言,所得税适用于实现公平分配的目标,流转税适用于实现经济效率的目标。政府的政策如果以公平分配为主,则选择所得税为主体税种;如果以经济效率为主,则选择流转税为主体税种。